penize.cz: Nemovitostní fondy hlásí rekordní rok. Jet Industrial Lease na špici

penize.cz

19. září 2022

Jan Traxler

Na vysokou inflaci to sice letos stačit nebude, přesto se můžeme těšit na rekordní výnosy. V prvním pololetí byly silně nadprůměrné, ukazuje porovnání.

Na začátku letošního roku jsem předpovídal, že letos budou mít nemovitostní fondy nadprůměrné výnosy. Teď máme k dispozici jejich kompletní výsledky za první pololetí – a jsou skutečně výrazně nad dlouhodobým průměrem. Některé fondy mají už za prvních šest měsíců větší výnos, než běžně hlásí za celý rok.

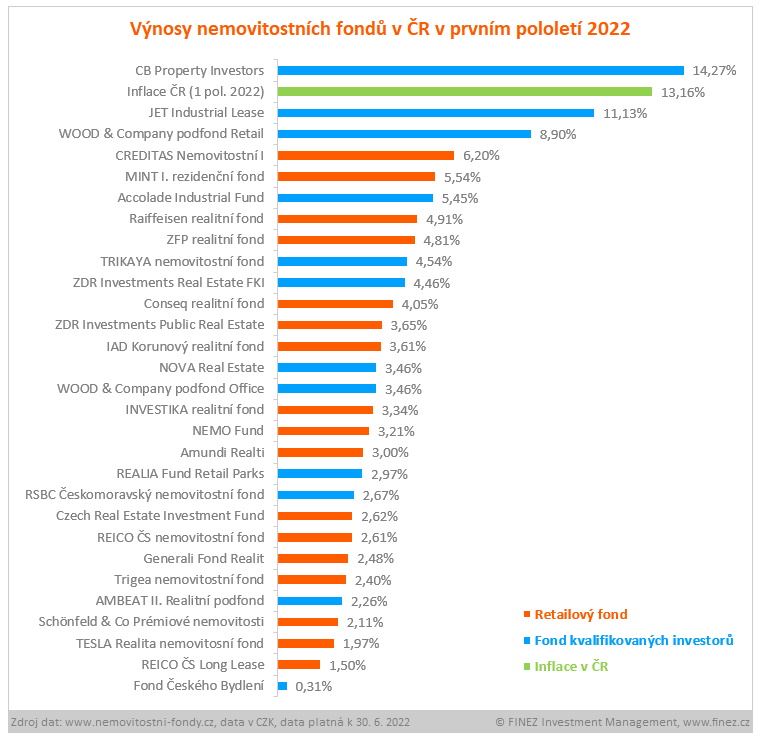

Inflaci letos poráží jediný

Také jsem začátkem roku prorokoval, že zhruba polovina nemovitostních fondů i letos překoná inflaci, přestože bude vysoká. To se zcela jistě nenaplní, protože inflace se v důsledku energetické krize utrhla ze řetězu. Za prvních pololetí stoupla hodnota indexu spotřebitelských cen o 13 %. Na konci roku bude toto číslo ještě vyšší, pravděpodobně asi někde kolem 17 % - to odpovídá aktuální meziroční míře inflace (srovnání cen letos v září se zářím loňského roku).

Na tuhle metu se asi moc nemovitostních fondů nedostane. V prvním pololetí dokázal inflaci porazit jeden jediný fond: CB Property Investors – relativně nový fond kvalifikovaných investorů, který teprve letos uskutečnil první akvizici (senior dům v Ivančicích).

Ostatní nemovitostní fondy zatím v polovině roku za inflací zaostávají. Nutno však podotknout, že zhruba u poloviny fondů se teprve na konci roku projeví do výsledků přecenění hodnoty spravovaných nemovitostí, což může letos být o dost větší než v minulých letech.

S inflací se totiž u většiny nájemních smluv standardně každý rok navyšuje nájemné. Vyšší výnosy z nájmu se pak propisují i do ocenění nemovitostí. Na druhou stranu negativně se dnes na výsledcích projevují vyšší úroky z úvěrů. Tady se mohou výsledky jednotlivých fondů dost rozcházet v závislosti na tom, na jak dlouho a za jakých podmínek mají úroky fixované.

Některé fondy vydělají přes 10 %

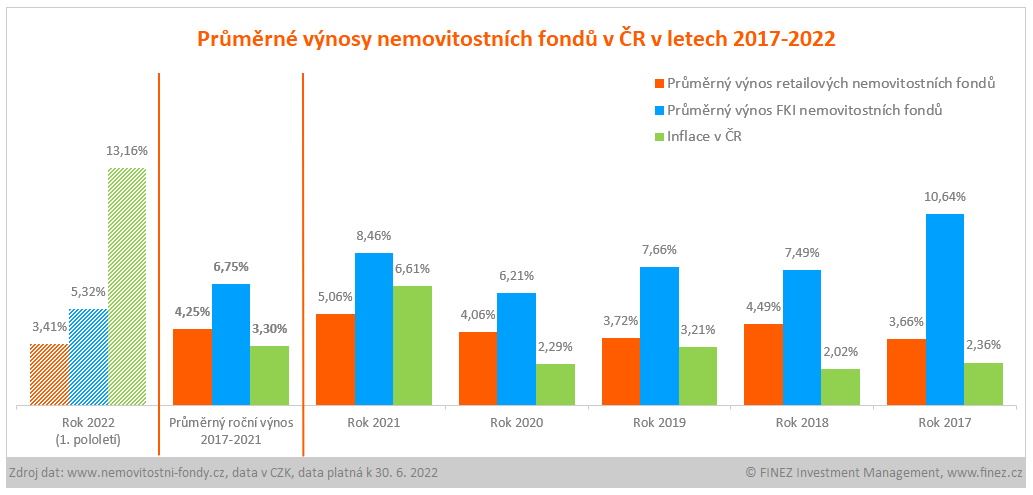

I když na inflaci to letos u většiny nemovitostních fondů stačit nebude, přesto se můžeme těšit na rekordní výnosy. Průměrný výnos u retailových nemovitostních fondů by se za celý rok 2022 mohl dostat přes 7 %. Přitom historicky se výnosy retailových nemovitostních fondů v průměru pohybují kolem 3,5 až 5 % ročně. V uplynulých pěti letech to vycházelo přesně na 4,25 % p.a.

V případě nemovitostních fondů pro kvalifikované investory (FKI) se průměrné výnosy historicky pohybují kolem 6 až 8 % ročně. V uplynulých pěti letech to bylo přesně 6,75 % p.a. Letos ale očekávám, že průměrný výnos nemovitostních FKI možná překoná 10 %.

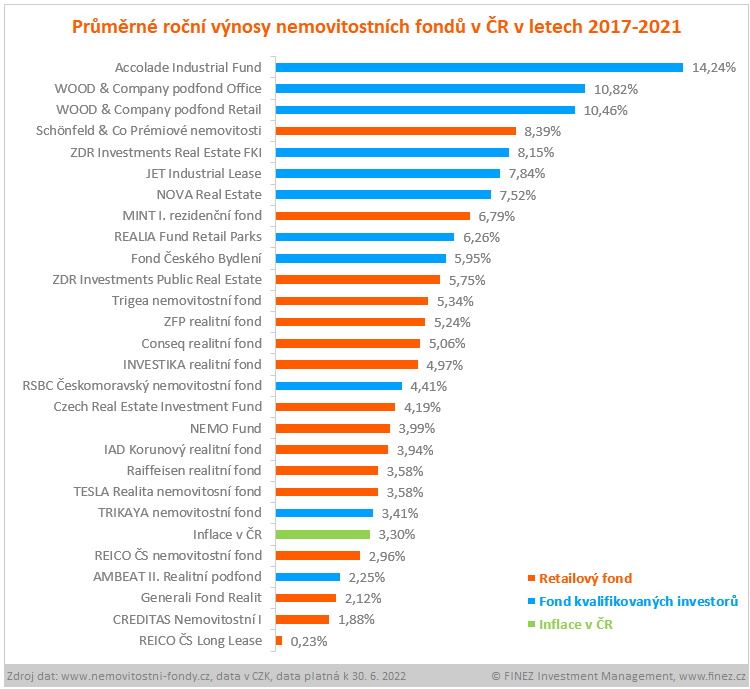

Jak můžete vidět na dalším obrázku, kde jsou průměrné roční výnosy jednotlivých fondů za roky 2017-2021, nad hranici desetiprocentního výnosu se v uplynulých pěti letech dostaly pouze tři. Nejvyšší výnosy historicky vykazuje fond Accolade Industrial zaměřený na průmyslové a logistické parky. Následují fondy Wood & Company: podfond Retail zaměřený na obchodní centra, a podfond Office, který investuje do kancelářských budov.

Letos je pravděpodobně doplní řada dalších nemovitostních fondů. Kromě už zmíněného CB Property Investors dosáhl nad desetiprocentní výnos v prvním pololetí také fond Jet Industrial Lease, který zahájil činnost teprve před rokem. Ze zavedených fondů očekávám, že by s přeceněním na konci roku mohly desetiprocentní hranici atakovat také Nova Real Estate, ZDR Investments FKI, Realia Fund Retail Parks nebo Fond českého bydlení.

A dost možná je doplní i některé retailové fondy. Prozatím k tomu podle výsledků za první pololetí mají nejlépe našlápnuto Creditas nemovitostní, Mint I. rezidenční, Raiffeisen realitní a ZFP realitní.

Dlouhodobě jsou nad inflací

Z průměrných ročních výnosů jednotlivých nemovitostních fondů za posledních pět let je krásně vidět, že dlouhodobě většina fondů spolehlivě poráží inflaci. Letos ji sice nepřekonají, ale dlouhodobě ano. Logika je prostá: výnosy nemovitostních fondů tvoří inkasované nájemné, minus náklady na správu, plus růst (či pokles) hodnoty spravovaných nemovitostí – a ta dlouhodobě roste s inflací.

Je potřeba dodat, že krátkodobě může ocenění nemovitostí někdy také klesnout. Typicky k tomu dochází například v situaci, když odejde či zkrachuje nájemník. Nebo když obecně u nějakého typu nemovitostí převažuje nabídka nad poptávkou a tržní cena začne klesat. Nemovitostní fondy tedy zpravidla vykazují velmi stabilní výnosy, které dlouhodobě překonávají inflaci, ale také mají svá rizika a čas od času některý vykáže i ztrátu.

Fondy pro chudé a pro bohaté

V grafech barevně rozlišujeme nemovitostní fondy na retailové a fondy kvalifikovaných investorů. Já jim s trochou nadsázky říkám fondy pro chudé a fondy pro bohaté. Ale není to jen o výši investice. Zásadně se hlavně liší likviditou.

Nemovitostní, ne developerské

Na portálu nemovitostní-fondy.cz aktuálně sledujeme 30 nemovitostních fondů dostupných v České republice, které se primárně věnují správě a pronájmu nemovitostí. Ke každému fondu zde uvádíme nejen historické údaje k výkonnosti, ale také podrobné údaje ke složení portfolia včetně přehledu jednotlivých spravovaných nemovitostí, jaký nesou výnos z nájmu, jak dlouhé má fond v průměru nájemní smlouvy nebo jak velké má úvěrové zatížení.

Existují i další realitní fondy, které však primárně dělají development. To je byznysově dost rozdílná investice s jiným rizikem a jiným potenciálním výnosem. Nepovažuji za správné, když je někdo hází do jednoho pytle. My je řadíme do samostatné kategorie developerských fondů, jejichž přehled i s konkrétními projekty u jednotlivých fondů sledujeme v rámci sesterského portálu FKI-fondy.cz. Na developerské fondy se blíže podíváme někdy jindy.